Un asesor del primer ministro de Malasia necesitaba ayuda para gestionar empresas en la capital, Kuala Lumpur, y en Hong Kong. Los fiscales afirman que este asesor y sus socios utilizaron las empresas para desviar cientos de millones de dólares procedentes de un fondo de desarrollo económico del gobierno.

Publicidad

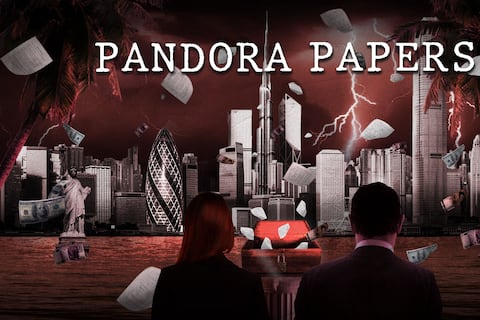

Multinacionales se apoyan en el ‘bufete global original’, de acuerdo a las revelaciones de Pandora Papers

Más de 600 periodistas han explorado 11,9 millones de nuevos documentos, llamados los Papeles de Pandora, filtrados por 14 proveedores de servicios financieros,

Publicidad

Publicidad

Publicidad

Contenidos relacionados

Lo último en Internacional

Publicidad

¿Tienes alguna sugerencia de tema, comentario o encontraste un error en esta nota?

Lo último

Publicidad